2022 Sommaire annuel sur le marché

Un paysage d’investissement en évolution

L’année a été marquée par des hauts et des bas sur les marchés, mais principalement par des bas, les événements mondiaux leur ayant donné beaucoup de fil à retordre. Bien qu’elle se soit atténuée, la pandémie de coronavirus est demeurée une préoccupation mondiale, tout comme les problèmes de chaîne d’approvisionnement qu’elle a engendrés. L’inflation a atteint son plus haut niveau depuis plusieurs décennies et les banques centrales mondiales ont procédé à une série de hausses des taux d’intérêt pour lutter contre la hausse des prix. L’invasion de l’Ukraine par la Russie en février a fait naître des incertitudes, notamment sur la stabilité politique mondiale et les prix de l’énergie. Les investisseurs ont dû faire face à un paysage d’investissement en évolution rapide en 2022.

Les investisseurs en titres à revenu fixe n’ont pas trouvé refuge dans ces actifs traditionnellement moins risqués, étant donné que la valeur des obligations et des actions ont chuté en réaction aux hausses de taux.

Après une année 2021 robuste pour les actions mondiales, 2022 a été marquée par des niveaux accrus d’incertitude et de volatilité, les actions américaines et mondiales hors Canada ayant atteint le territoire baissier (-20 % ou plus) en juin 2022. Les actions canadiennes, les actions américaines et les actions internationales ont respectivement chuté de -5,84 %, -12,35 % et -8,43 % en 2022. Les actions de valeur a servi de point positif, surpassant les actions de croissance avec sa plus grande marge en plus de 20 ans.

Cette année a démontré, une fois de plus, à quel point il est difficile de prendre des décisions d’investissement basées sur des prédictions audacieuses du marché. L’année 2022 a mis en évidence les avantages sur le rendement d’avoir une bonne diversification de portefeuille. L’adoption d’une philosophie d’investissement claire a non seulement généré de meilleurs résultats, mais a également contribué à la transparence, à la clarté et à la tranquillité d’esprit de nos clients.

Pour en savoir davantage, écoutez notre plus récent balado de revue annuelle 2022 (en anglais):

Tableau 1 : Rendements des indices en 2022 (en dollars canadiens)Revenu fixe Revenu fixe Liquidités et instruments d’encaisse +1.69% Indice World Government Bond 1–5 ans -2.09% Indice World Aggregate Credit 1-5 ans -6.21% Obligations canadiennes à court terme -4.05% Univers obligataire canadien -11.69% Actions canadiennes Actions canadiennes Actions canadiennes (Indice S&P/TSX composé) -5.84% Actions canadiennes de compagnies de valeur +0.50% Actions canadiennes de petites compagnies de valeur +2.66% Actions américaines Actions américaines Actions américaines (Indice S&P 500) -12.35% Actions américaines de compagnies de valeur -1.50% Actions américaines de petites compagnies de valeur -8.46% Actions internationales de marchés développés Actions internationales de marchés développés Actions internationales (Indice MSCI EAFE) -8.43% Actions intl. de compagnies de valeur +1.06% Actions intl. de petites compagnies de valeur -9.00% Actions de marchés émergents Actions de marchés émergents Actions de marchés émerg. (MSCI Emerging Market) -14,47 % Actions de marchés émerg. de compagnies de valeur -9,90 % Actions de marchés émerg. de petites comp. de valeur -6,31 % Marché immobilier Fiducies de placement immobilier mondial -19.04% Fiducies de placement immobilier canadien -17.00% Devises Devises Dollar canadien vs dollar américain -6.58% Dollar canadien vs Euro -0.64% Dollar canadien vs dollar australien -0.17% Note : Les indices utilisés sont listés dans les notes à la fin de ce sommaire Note : Les indices utilisés sont listés dans les notes à la fin de ce sommaire

RENDEMENT DES PORTEFEUILLES MODÈLES DE TMA

En septembre, l’indice S&P 500 est tombé à son plus bas niveau depuis deux ans. À un certain moment, l’indice avait perdu 50 % de son redressement postpandémique. Après la forte chute qu’il a connue au premier semestre, mené par les compagnies du secteur technologique, le marché boursier a quelque peu rebondi. Ce rebond s’est produit lorsque les participants au marché ont commencé à envisager moins de hausses de taux à l’avenir, les pressions inflationnistes s’étant calmées.

Malgré ce rebond, le S&P 500 a chuté de 18 % en 2022 (rendement en dollars américains), ou de 12,35 % lorsque calculé en dollars canadiens. De même, les marchés boursiers mondiaux ont terminé avec leurs plus fortes baisses depuis la crise financière. Les actions mondiales, telles que mesurées par l’indice MSCI All Country World, ont chuté de 12,62 % en dollars canadiens (voir la figure 3).

| Tableau 2 : Rendements des portefeuilles modèles de TMA en 2022 | Tableau 2 : Rendements des portefeuilles modèles de TMA en 2022 |

| 30 % actions 70 % obligations | -8.35% |

| 50 % actions 50 % obligations | -7.51% |

| 60 % actions 40 % obligations | -7.11% |

| 65 % actions 35 % obligations | -6.91% |

| 75 % actions 25 % obligations | -5.82% |

| 100 % actions | -5.61% |

| Note : Les portefeuilles réels des clients peuvent différer, étant donné des allocations d’actifs légèrement différentes. Ces rendements sont avant déduction des frais de gestion de TMA. | Note : Les portefeuilles réels des clients peuvent différer, étant donné des allocations d’actifs légèrement différentes. Ces rendements sont avant déduction des frais de gestion de TMA. |

Rendement des marchés boursiers mondiaux en 2022

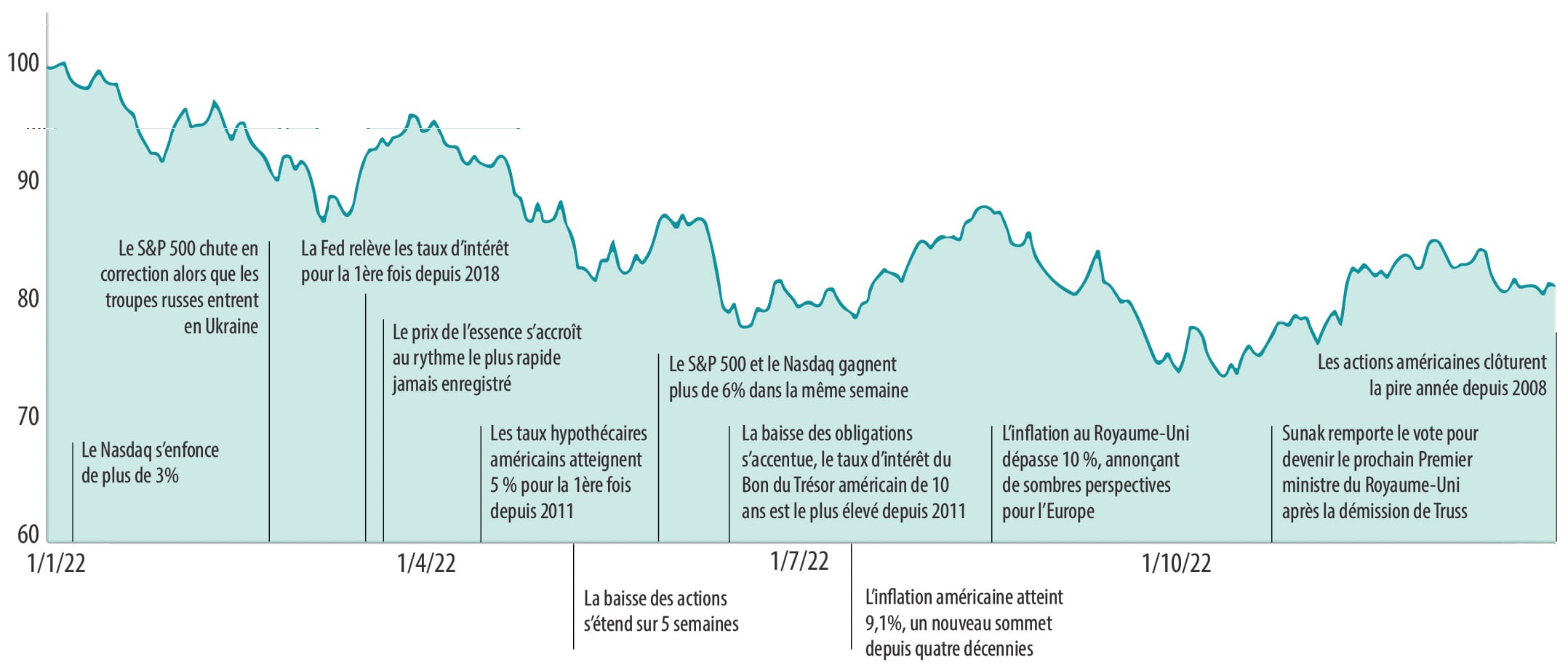

La figure 3 présente certaines manchettes ayant fait la une des médias en 2022 en parallèle avec l’évolution des marchés boursiers mondiaux, tel que mesuré par l’indice MSCI All Country World. Ces nouvelles médiatiques ne visent pas à expliquer les fluctuations boursières et ne doivent pas être considérées comme des déterminants de la direction du marché, mais comme des exemples d’événements qui ont pu mettre à l’épreuve la discipline des investisseurs au cours de l’année.

En tant qu’investisseurs à long terme, nous nous efforçons de ne pas nous attarder aux actualités quotidiennes et nous veillons à adopter une approche d’investissement à long terme qui n’est pas influencée par les événements et prédictions présentés dans les médias.

Figure 3 : Rendement des marchés boursiers mondiaux en 2022 – Le rebond en fin d’année ne constitue pas une reprise complète du marché

Indice MSCI All Country World accompagné de certaines manchettes publiées en 2022

Source du graphique : Indice MSCI All Country World en dollars américains, net de dividendes. Données MSCI @ MSCI 2023, tous droits réservés. Il n’est pas possible d’investir directement dans un indice. Le rendement ne reflète pas les frais liés à la gestion d’un portefeuille réel. Les manchettes proviennent de divers médias accessibles au public et sont fournies à titre de mise en contexte, et non pour expliquer le comportement du marché.

Les craintes d’inflation et de récession sont en hausse

Tout au long de l’année 2022, les banques centrales mondiales ont continué à lutter contre l’inflation galopante en augmentant les taux d’intérêt, ce qui a fait vaciller les marchés boursiers et obligataires mondiaux. La hausse des taux d’intérêt freine inévitablement l’inflation, mais elle peut aussi pousser les économies vers des ralentissements (ou des récessions). Les investisseurs mondiaux s’attendent à un ralentissement de la croissance économique, voire à une légère contraction, et le mot « récession » a souvent été mentionné dans les médias économiques.

Si les actions agressives des banques centrales portent leurs fruits, nous devrions voir l’inflation poursuivre sa diminution progressive. Bien que personne ne puisse prédire avec précision ce que feront les banques centrales, le marché s’attend à un ralentissement des hausses de taux, avec des gels et même des baisses possibles à la fin de 2023 ou en 2024.

Depuis juin 2022, les chiffres de l’inflation canadienne et américaine sont sur une trajectoire descendante, ce qui a conduit à une reprise des marchés boursiers de 4 % à 8 % à la fin 2022, certains analystes anticipant un atterrissage en douceur ou la possibilité d’une récession plus légère.

Historiquement, les récessions sont presque impossibles à prévoir (bien qu’elles soient faciles à repérer après coup) et se produisent tous les 3 à 5 ans. Chaque récession est différente et découle de circonstances et de contextes économiques variés. Leurs niveaux de sévérité, leurs durées et leurs reprises diffèrent également.

La figure 4 ci-dessous illustre le rendement annualisé en pourcentage de l’indice Standard & Poor’s 500 de 1973 à 2021, y compris son rendement pendant les sept dernières récessions, telles que définies par le National Bureau of Economic Research (NBER). Les sept récessions sont représentées par les barres grises. Dans tous les cas, le marché boursier a commencé à se redresser, même si l’économie continuait de se contracter.

Figure 4 : Rendement des actions et récessions

Les reprises boursières commencent souvent peu de temps après le début des récessions. En fait, dans tous les cas, le marché a commencé à se redresser pendant que la décroissance économique se poursuivait. Les marchés ont tendance à rebondir lorsque les choses sont au plus mal et à se redresser lorsque les données économiques sont les plus négatives.

Le marché boursier est un indicateur précurseur tourné vers l’avenir. Il s’agit d’une observation d’une importance capitale, car de nombreux investisseurs ont tendance à faire des affirmations du type : « J’investirai dans des actions lorsque je constaterai que des événements positifs se produisent. » Malheureusement, cette stratégie consistant « à attendre et à voir » s’est avérée être toujours trop tardive, car certains des meilleurs gains du marché se seront déjà matérialisés.

Nous ne savons pas combien de temps peut durer une récession ni combien de temps peut durer une reprise des marchés boursiers. En effet, les déclarations officielles de récessions sont rétrospectives car elles s’effectuent après coup. Une récession peut prendre fin avant qu’elle ne soit déclarée, ce qui reflète le défi que les économistes doivent relever pour évaluer le niveau de croissance économique en temps réel.

Que les États-Unis, le Canada ou tout autre pays ou région soient en récession ou non, les investisseurs devraient éviter de réagir de manière excessive aux actualités économiques et s’en tenir à des plans bien construits d’investissement à long terme. Rien ne prouve que la tentative d’anticipation et de prédiction des marchés récompensent les investisseurs. C’est plutôt le contraire, en fait.

Pour plus d’informations, veuillez écouter nos plus récents balados sur la hausse de la volatilité du marché, l’inflation et pourquoi il est important d’ignorer les médias :

En français

- Le plus grand obstacle de l’investisseur: le Bruit

- Être investisseur en temps de guerre et de haute inflation

- Erreur à éviter en investissement (Partie 2) : Se fier aux prédictions boursières et économiques

En anglais

Les obligations chutent en 2022

Certaines personnes considèrent les revenus fixes comme un refuge pour les investisseurs et s’attendent à ce que les obligations prennent de la valeur lorsque les actions chutent. Cela n’a cependant pas été le cas en 2022. Le marché obligataire mondial a connu l’une de ses pires années de rendement depuis des décennies, les prix des obligations ayant chuté en réponse à la hausse des taux. Les obligations mondiales (telles que mesurées par l’indice Bloomberg Global Aggregate, CAD) ont chuté de -11,53 % en 2022.

Le passage de taux plus bas à des taux plus élevés produit des rendements obligataires totaux négatifs, à court terme. Cependant, la hausse des taux d’intérêt sera en fin de compte bénéfique pour les investisseurs, car elle conduit généralement à des revenus d’intérêt plus élevés et donc une meilleure performance pour les investisseurs à l’avenir.

Nous préconisons une approche d’investissement à long terme. Ainsi, la plupart de nos clients bénéficieront de revenus d’intérêt plus élevés et profiteront de rendements obligataires plus élevés à long terme. Nous avons également surpondéré les allocations de titres à revenu fixe à court terme, ce qui a également été bénéfique pour nos clients, car ils présentaient une sensibilité à la hausse des taux d’intérêt moins importante que les obligations de plus longue échéance.

Malgré le ralentissement de l’inflation, les taux d’intérêt devraient rester élevés, ce qui mettra probablement fin à de nombreuses années de taux réels négatifs (ajustés pour l’inflation) dans les titres à revenu fixe. Nous sommes sur le point d’entrer dans une période de taux réels positifs, ce qui renforce les arguments en faveur des titres à revenu fixe pour l’avenir. De plus, lorsque l’incertitude économique actuelle s’estompera, les titres à revenu fixe reprendront probablement leur rôle de coussin pour les actions dans les portefeuilles des investisseurs.

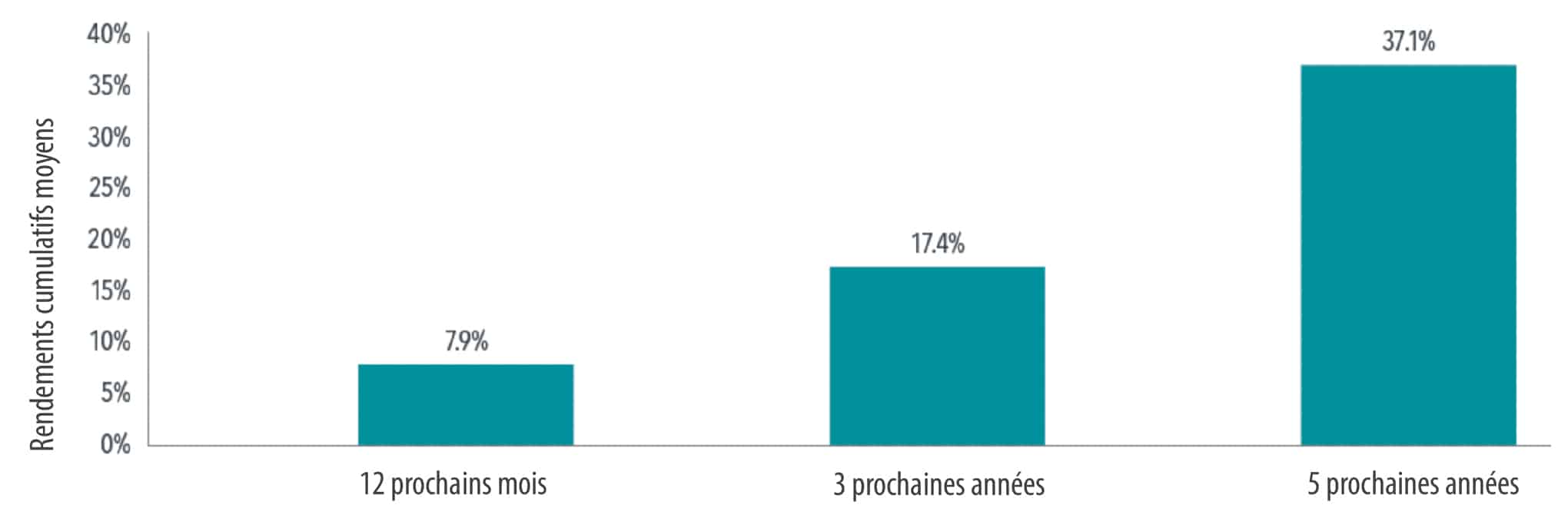

Si l’on se fie aux données historiques, la patience des investisseurs équilibrés sera récompensée : au cours des 50 dernières années, le portefeuille traditionnel composé de 60 % d’actions et de 40 % de titres à revenu fixe n’a jamais connu de période de trois ans avec des rendements négatifs, tant pour les actions que pour les obligations. Depuis 1926, après avoir connu une chute de 10 % ou plus, les rendements ont été solides au cours des périodes suivantes d’un, trois et cinq ans :

Figure 5 : Un argument en faveur de l’optimisme

Rendements d’un portefeuille composé de 60 % d’actions et de 40 % de titres à revenu fixe après une baisse de 10 % ou plus

Portefeuille 60/40 mesuré par : 60 % indice S&P 500, 40 % bons du Trésor américain à 5 ans, en $ US. Janvier 1926 à décembre 2022.

Investir dans un portefeuille bien diversifié qui correspond à vos objectifs à long terme est la recette d’un succès financier durable.

Pour en savoir davantage, écoutez nos plus récents balados sur la hausse des taux d’intérêt et les revenus fixes (en anglais) :

Le pendule des actions de valeur balance en votre faveur

Alors que les marchés étaient en baisse dans leur ensemble, les actions de valeur ont constitué un point positif pour les investisseurs en 2022. Les actions de valeur, c’est-à-dire celles dont le prix est bas par rapport à une mesure comme la valeur comptable ou les bénéfices d’une société, ont surpassé les actions de croissance plus chères de 21,06 % en 2022. Cette surperformance marque la marge la plus élevée depuis 2000.

La période de 3 ans se terminant en juin 2020 a été l’une des pires jamais enregistrées pour la prime de valeur, couronnée par une poussée de la demande pour les actions du secteur technologique et les « actions de confinement » à la mi-2020, alors que les fermetures et restrictions liées à la COVID-19 étaient mis en place. Depuis cette période, les actions de valeur ont surperformé les actions de croissance de 8,35 % par an.

Le récent redressement du style valeur a récompensé les investisseurs qui sont restés disciplinés après sa récente période de sous-rendement relatif. Il s’agit d’un rappel de la rapidité avec laquelle les primes peuvent apparaître, ainsi que des avantages de maintenir le cap.

En 2022, les portefeuilles des clients de TMA ont enregistré de solides rendements relatifs des actions (voir les tableaux 6 et 7), les actions de valeur ayant surpassé les indices de référence général du marché, ainsi que les actions de croissance. Dans le cadre de notre philosophie d’investissement à long terme, nous avons maintenu des positions surpondérées à long terme sur les sociétés de valeur et de petite capitalisation par le biais de stratégies d’actions largement diversifiées de Dimensional.

Tableau 6 : Stratégie « Core » de DFA vs Indice de référenceFonds d’actions « Core » DFA par rapport à l’indice de référence du marché (31 décembre 2022, en $ CA) Stratégie « Core » DFA Indice de référence Surperformance Actions canadiennes +1.03% -5.84% +6.87% Actions américaines -8.89% -12.35% +3.46% Actions internationales -9.51% -10.36% +0.85% Surperformance des actions canadiennes mesurée par le Fonds d’actions canadiennes « Core » DFA (F) moins l’indice composé S&P/TSX. Surperformance des actions américaines mesurée par le Fonds d’actions américaines « Core » DFA (F) moins l’indice S&P 500. Surperformance des actions internationales mesurée par le Fonds d’actions internationales « Core » DFA (F) moins l’indice MSCI EAFE + EM. Les indices ne sont pas disponibles pour un investissement direct et le rendement ne reflète pas les coûts d’un portefeuille réel.

Tableau 7 : Stratégie « Vector » de DFA vs Indice de référence Fonds d'actions «Vector » DFA par rapport à l'indice de référence du marché (31 décembre 2022, en $ CA) Fonds d'actions «Vector » DFA par rapport à l'indice de référence du marché (31 décembre 2022, en $ CA) Fonds d'actions «Vector » DFA par rapport à l'indice de référence du marché (31 décembre 2022, en $ CA) Fonds d'actions «Vector » DFA par rapport à l'indice de référence du marché (31 décembre 2022, en $ CA) Stratégie «Vector» DFA Indice de référence Surperformance Actions canadiennes +3.29% -5.84% +9.13% Actions américaines -3.59% -12.35% +8.76% Actions internationales -7.71% -10.36% +2.65% Surperformance des actions canadiennes mesurée par le Fonds d’actions canadiennes « Vector » DFA (F) moins l’indice composé S&P/TSX. Surperformance des actions américaines mesurée par le Fonds d’actions américaines « Vector » DFA (F) moins l’indice S&P 500. Surperformance des actions internationales mesurée par le Fonds d’actions internationales « Vector » DFA (F) moins MSCI EAFE + EM. Les indices ne sont pas disponibles pour un investissement direct et le rendement ne reflète pas les coûts d’un portefeuille réel. Surperformance des actions canadiennes mesurée par le Fonds d’actions canadiennes « Vector » DFA (F) moins l’indice composé S&P/TSX. Surperformance des actions américaines mesurée par le Fonds d’actions américaines « Vector » DFA (F) moins l’indice S&P 500. Surperformance des actions internationales mesurée par le Fonds d’actions internationales « Vector » DFA (F) moins MSCI EAFE + EM. Les indices ne sont pas disponibles pour un investissement direct et le rendement ne reflète pas les coûts d’un portefeuille réel. Surperformance des actions canadiennes mesurée par le Fonds d’actions canadiennes « Vector » DFA (F) moins l’indice composé S&P/TSX. Surperformance des actions américaines mesurée par le Fonds d’actions américaines « Vector » DFA (F) moins l’indice S&P 500. Surperformance des actions internationales mesurée par le Fonds d’actions internationales « Vector » DFA (F) moins MSCI EAFE + EM. Les indices ne sont pas disponibles pour un investissement direct et le rendement ne reflète pas les coûts d’un portefeuille réel. Surperformance des actions canadiennes mesurée par le Fonds d’actions canadiennes « Vector » DFA (F) moins l’indice composé S&P/TSX. Surperformance des actions américaines mesurée par le Fonds d’actions américaines « Vector » DFA (F) moins l’indice S&P 500. Surperformance des actions internationales mesurée par le Fonds d’actions internationales « Vector » DFA (F) moins MSCI EAFE + EM. Les indices ne sont pas disponibles pour un investissement direct et le rendement ne reflète pas les coûts d’un portefeuille réel.

Rendements des portefeuilles modèles de tma en 2022

Tableau 8 : Rendements des portefeuilles modèles de TMA (au 31 décembre 2022)

Le tableau ci-dessous répertorie les différentes allocations de portefeuille de TMA utilisant les stratégies de classes d’actifs Dimensional (DFA) et leurs rendements annuels respectifs de 2006 à 2022.

| Date | 30 % actions 70 % obligations | 50 % actions 50 % obligations | 60 % actions 40 % obligations | 65 % actions 35 % obligations | 75 % actions 25 % obligations | 100 % actions |

|---|---|---|---|---|---|---|

| 2006 | 7.87% | 11.43% | 13.22% | 14.11% | 15.90% | 20.44% |

| 2007 | 1.54% | -0.26% | -1.15% | -1.60% | -2.49% | -4.64% |

| 2008 | -7.01% | -13.99% | -17.35% | -19.00% | -22.23% | -29.96% |

| 2009 | 10.40% | 14.53% | 16.59% | 17.62% | 19.67% | 24.90% |

| 2010 | 8.52% | 10.23% | 11.05% | 11.45% | 12.05% | 14.17% |

| 2011 | 1.96% | -1.12% | -2.69% | -3.46% | -5.34% | -9.05% |

| 2012 | 7.65% | 9.13% | 9.86% | 10.22% | 10.94% | 12.66% |

| 2013 | 6.83% | 12.18% | 14.94% | 16.32% | 19.38% | 26.27% |

| 2014 | 6.59% | 7.37% | 7.74% | 7.95% | 7.93% | 9.19% |

| 2015 | 3.18% | 4.08% | 4.51% | 4.73% | 5.12% | 6.17% |

| 2016 | 6.09% | 8.24% | 9.31% | 9.85% | 10.49% | 13.54% |

| 2017 | 5.55% | 7.80% | 8.94% | 9.51% | 10.40% | 13.59% |

| 2018 | -1.87% | -3.38% | -4.14% | -4.53% | -5.27% | -7.30% |

| 2019 | 9.49% | 11.95% | 13.19% | 13.81% | 14.63% | 18.22% |

| 2020 | 5.16% | 5.89% | 6.13% | 6.22% | 5.98% | 6.24% |

| 2021 | 5.13% | 9.60% | 11.87% | 13.03% | 15.53% | 21.32% |

| 2022 | -8.35% | -7.51% | -7.11% | -6.91% | -5.82% | -5.61% |

| Statistiques sommaires (31 décembre 2006 au 31 décembre 2022) | ||||||

| Rendement sur 1 an | -8.35% | -7.51% | -7.11% | -6.91% | -5.82% | -5.61% |

| Rendement sur 3 ans | 0.44% | 2.39% | 3.32% | 3.78% | 4.86% | 6.73% |

| Rendement sur 5 ans | 1.71% | 3.03% | 3.66% | 3.96% | 4.60% | 5.90% |

| Rendement sur 10 ans | 3.66% | 5.44% | 6.31% | 6.75% | 7.58% | 9.66% |

| Rendement sur 16 ans | 3.90% | 4.86% | 5.03% | 5.52% | 5.90% | 6.87% |

| Croissance de 1 $ | $1.92 | $2.21 | $2.36 | $2.44 | $2.57 | $2.95 |

| Écart-type | 4.64% | 6.72% | 7.84% | 8.41% | 9.50% | 12.55% |

| Les portefeuilles réels des clients peuvent différer, étant donné des allocations d’actifs légèrement différentes. Les rendements des portefeuilles modèles sont avant déduction des frais de gestion de TMA, mais après les frais de gestion de Dimensional Fund Advisors. (1) Depuis le 1er janvier 2010, les portefeuilles modèles de TMA incluent la stratégie DFA Investment Grade Fixed Income (F). (2) À compter du 1er janvier 2016, les portefeuilles modèles de TMA incluent la stratégie DFA Targeted Credit Fund (F). Le détail complet des répartitions sur les divers fonds et stratégies utilisés pour chaque portefeuille modèle se trouve dans les notes à la fin de ce sommaire. |

Principaux thèmes d’investissement en 2022:

- Ce qui a protégé les investisseurs : Éviter la spéculation et ne pas courir après les tendances tape-à-l’œil de l’heure

- Le niveau des valorisations des compagnies compte

En 2020 et au cours des premiers mois de 2021, de nombreux participants au marché boursier se sont empressés d’investir dans des placements très en vue : des sociétés à forte croissance et faible profit, des cryptomonnaies, des actions vedettes dites « meme stocks » et d’autres secteurs spéculatifs à la mode sur le marché.

Dans les derniers mois de 2021 et tout au long de 2022, ces actifs spéculatifs se sont effondrés. Les investisseurs, à la recherche de rendements rapides et surdimensionnés, s’étaient engouffrés dans ces titres aux valorisations faramineuses. Cependant, en 2022, de nombreuses bulles spéculatives ont éclaté et les investisseurs ont connu des rendements dévastateurs. Comme lors des périodes de marché passées, le capital investi dans ces secteurs surévalués a peut-être été perdu à jamais. Bon nombre de ces investissements ont perdu 70 à 90 % de leurs sommets records.

Le tableau 9 ci-dessous présente des exemples d’investissements spéculatifs à faible rentabilité et à forte visibilité, ainsi que leur passage de l’euphorie et de l’excès à l’écroulement en 2022.

Tableau 9 : Rendements de certains titres spéculatifs, surévalués et actions de compagnies de technologie disruptive2020 2021 2022 Zoom 396% -45% -63% Paypal 117% -19% -62% Peloton 434% -76% -78% Robinhood (depuis son entrée en bourse le 29 juil. 2021) - -49% -54% ARK Innovators ETF 153% -23% -67% Beyond Meat 66% -48% -81% Lightspeed ($ CA) 149% -43% -62% Plug 973% -17% -56% Quantum Scape (depuis son entrée en bourse le 17 nov. 2020) - -73% -74% Ballard Power 226% -46% -62% GameStop 220% 687% -52% Coinbase (depuis son entrée en bourse le 14 avr. 2021) - -17% -86% Bitcoin 289% 61% -65% Rendements en $ américains, sauf si indication contraire. Rendements en $ américains, sauf si indication contraire. Rendements en $ américains, sauf si indication contraire. Rendements en $ américains, sauf si indication contraire.

Le niveau des valorisations des compagnies compte: même les actions de compagnies profitables comme les FAANG (Facebook, Amazon, Apple, Netflix et Google) ont chuté en 2022, car leurs valorisations avaient atteint des niveaux exorbitants. L’an dernier, les FAANG ont collectivement sous-performé le marché boursier américain au sens large de 20 %.

Tableau 10 : Rendements des grandes sociétés technologiques bien connues2020 2021 2022 NASDAQ 100 46% 34% -33% Shopify ($ CA) 178% 21% -73% Tesla 743% 50% -65% Netflix 67% 11% -51% Facebook 33% 23% -64% Amazon 76% 2% -49% Apple 82% 35% -26% Google 31 % 65% -39% Performance in USD, unless otherwise indicated.

Le revirement observé dans de nombreux secteurs du marché rappelle que les investisseurs doivent être prudents lorsqu’ils présument que les rendements passés se poursuivront. Les rendements boursiers élevés enregistrés par certaines sociétés à un certain moment dans le temps ne se traduisent pas toujours par des rendements futurs supérieurs à la moyenne.

Le fait de tenter d’investir dans un certain nombre de compagnies vedettes, tout comme le fait de se concentrer sur un petit nombre de positions, peut exposer les investisseurs à des risques substantiels. Même si vous parvenez à trouver quelques actions gagnantes, plusieurs recherches et des données probantes suggèrent que cette chance est peu susceptible de se répéter tout au long d’une vie d’investissement.

Éviter les écroulements de vos placements, les éclatements de bulles spéculatives et les effondrements de compagnies jadis hautement performantes est essentiel pour protéger votre capital et constitue un principe clé de la réussite des investissements à long terme.

Pour en apprendre davantage, écoutez notre plus récent balado sur l’erreur de s’engager dans la chasse au rendement boursier :

Erreur à éviter en investissement (Partie 1) : La poursuite de la performance passée

Développer un plan d’investissement que vous pouvez maintenir

Il n’y a aucun moyen de savoir où les marchés se dirigent, et il peut être difficile d’imaginer une reprise lorsque les cours boursiers ont chuté ou lorsqu’il existe une inquiétude quant à la direction de l’économie. Mais l’histoire nous enseigne que la persistance et la patience sont de mise. Avec l’inversion de la courbe de taux obligataires, certains économistes affirment qu’une récession est inévitable et qu’elle est peut-être même déjà en cours. Or, l’histoire démontre qu’au cours des deux années qui suivent le début d’une récession, les actions affichent en moyenne un rendement positif. Il s’agit là d’une leçon importante sur la nature prospective des marchés qui met en lumière le fait que les cours boursiers actuels reflètent les attentes collectives des participants au marché pour l’avenir. De même, les rendements des actions après de fortes baisses ont, en moyenne, été positifs sur des périodes d’un an, de trois ans et de cinq ans.

Un regard sur l’histoire récente montre qu’il faut s’en tenir à un plan. Des rebonds avantageux après de fortes baisses peuvent aider à mettre les investisseurs en bonne position pour saisir les avantages à long terme offerts par les marchés. Les personnes qui auraient vendu leurs actions lors de l’éclatement de la bulle technologique au début des années 2000 n’auraient pas été en mesure de profiter de la reprise qui s’est produite par la suite. De même, ceux qui ont abandonné leur plan au début de la crise financière de 2008-2009, ou en mars 2020 lorsque les craintes liées à la COVID se sont répandues, ils n’ont pas pu profiter des reprises ultérieures. Alors que nous examinons nos placements qui, dans certains cas, sont bien loin de leurs sommets, il est utile de garder l’histoire en tête alors que nous commençons l’année 2023. Voilà la définition même de l’approche d’investir à long terme.

2022 – LEÇONS POUR LE SUCCÈS EN INVESTISSEMENTS À LONG TERME

#1. ADOPTEZ UNE PHILOSOPHIE D’INVESTISSEMENT CLAIRE ET ENGAGEZ-VOUS À LA RESPECTER

Notre philosophie d’investissement est une approche reposant sur une série de grands principes de placement et qui s’appuie sur des preuves, des données probantes et des résultats. Elle nous permet de garder les pieds sur terre, de ne pas courir après les tendances, de capter les rendements disponibles dans une catégorie d’actifs, de renforcer la patience et de maintenir la vision à long terme. Pour nos clients, notre philosophie permet également de diminuer l’anxiété, d’ajouter de la transparence et de la clarté, et d’augmenter la tranquillité d’esprit.

#2. ÉVITEZ LES PIÈGES ET NE CHASSEZ PAS LES TENDANCES EN MATIÈRE D’INVESTISSEMENT

La discipline et l’engagement envers le processus d’investissement sont bénéfiques. Pour naviguer dans les eaux agitées de 2022, il a été crucial de ne pas tomber dans les pièges d’investissement, comme sauter sur les actions à la mode et les tendances de l’heure. Se faire prendre dans un seul piège d’investissement peut parfois faire reculer un investisseur de plusieurs années.

Nous restons diligents et réalisons que l’avenir reste ou semble presque toujours incertain et qu’il est primordial d’éviter toute forme de spéculation. La meilleure stratégie pour supporter l’incertitude du marché est de suivre un plan d’investissement à long terme en demeurant diversifié, en gardant le cap et en rééquilibrant en temps opportun entre différentes régions et classes d’actifs.

#3. NE VOUS FIEZ PAS AUX PRÉVISIONS DES EXPERTS

N’oubliez pas que les marchés sont imprévisibles et ne se comportent pas toujours comme le prévoient les experts. Malheureusement, les investisseurs accordent régulièrement trop d’importance aux prédictions des gourous de la finance et des prévisionnistes économiques partageant leur opinion sur l’avenir avec confiance. Dans le monde actuel innondé de bruit provenant des médias et de l’industrie financière, les prédictions ne manquent pas. Nous veillerons à nous en tenir loin et garderons le cap.

#4. FAITES ATTENTION AU NIVEAU DE VALORISATION DES COMPAGNIES; CELA COMPTE

Le prix que vous payez pour tout actif financier est le moteur du succès futur ou du rendement attendu (ou de l’échec) de votre investissement. Il est important de garder les pieds sur terre et d’éviter les bulles spéculatives ou les placements à la mode, car l’achat d’actifs à des prix exorbitants fonctionne rarement à long terme. Nous avons et conserverons un penchant pour les placements axés sur le style valeur, ce qui nous permettra, à nous et à vous, de rester à l’écart des prix exagérés.

Lorsque les prix des actifs baissent, comme ce fut le cas pour les actions et les obligations en 2022, les rendements « futurs » attendus augmentent. Les investisseurs qui ont la possibilité d’épargner et d’ajouter de l’argent à leur portefeuille devraient se réjouir de cette volatilité, car elle leur permet d’investir davantage lorsque les valorisations sont plus faibles et que les rendements attendus sont plus élevés. Les investisseurs qui ne sont pas en mesure d’ajouter des fonds devraient maintenir le cap et profiter de l’occasion pour rééquilibrer en investissant davantage dans les classes d’actifs les moins chères (nous le faisons pour tous les clients). Ces pratiques présentent une occasion d’aubaine d’acheter bas.

BONNE ANNÉE 2023

Nous espérons que vous trouverez ce sommaire de fin d’année utile et informatif. Nous sommes impatients de vous voir et de vous parler bientôt. D’ici là, n’hésitez pas à nous contacter si vous avez des questions. Nous serons heureux d’y répondre et de vous aider à combler vos besoins financiers.

Au nom de toute l’équipe de Tulett, Matthews & Associés, nous vous souhaitons du bonheur et de la santé pour l’année 2023.

Your content goes here. Edit or remove this text inline or in the module Content settings. You can also style every aspect of this content in the module Design settings and even apply custom CSS to this text in the module Advanced settings.

Endnotes:

Tableau 1 :

Tableau 8 :

Ci-dessous (en anglais) la pondération en pourcentage des diverses stratégies de classes d’actifs Dimensional (DFA) utilisées dans les portefeuilles modèles de TMA, ainsi que la fréquence de rééquilibrage.

100EQ/0FI: Constructed under CAD

Period 1: From 7/2005 To 12/2022 Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 33.3400% DFA Canada International Core Equity Fund Class F 33.3300% DFA Canada US Core Equity Fund Class F 33.3300%

75EQ/25FI Constructed under CAD

Period 1: From 7/2005 (Earliest) To 12/2015 Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 25.00% DFA Canada Five-Year Global Fixed Income Fund Class F 25.00% DFA Canada International Core Equity Fund Class F 25.00% DFA Canada US Core Equity Fund Class F 25.00%

Period 2: From 1/2016 To 12/2022 (Latest) Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 25.00% DFA Canada Five-Year Global Fixed Income Fund Class F 12.500% DFA Canada International Core Equity Fund Class F 25.00% DFA Canada US Core Equity Fund Class F 25.00% DFA Canada Global Targeted Credit Fund Class F 12.500%

65EQ/35FI Constructed under CAD

Period 1: From 7/2005 (Earliest) To 12/2009 Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 21.6700% DFA Canada Five-Year Global Fixed Income Fund Class F 35.00% DFA Canada International Core Equity Fund Class F 21.6600% DFA Canada US Core Equity Fund Class F 21.6700%

Period 2: From 1/2010 To 12/2015 Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 21.6700% DFA Canada Five-Year Global Fixed Income Fund Class F 23.4500% DFA Canada Global Investment Grade Fixed Income Fund – Class F 11.5500% DFA Canada International Core Equity Fund Class F 21.6600% DFA Canada US Core Equity Fund Class F 21.6700%

Period 3: From 1/2016 To 12/2022 (Latest) Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 21.6700% DFA Canada Five-Year Global Fixed Income Fund Class F 11.6700% DFA Canada Global Investment Grade Fixed Income Fund – Class F 11.6600% DFA Canada International Core Equity Fund Class F 21.6600% DFA Canada US Core Equity Fund Class F 21.6700% DFA Canada Global Targeted Credit Fund Class F 11.6700%

60EQ/40FI Constructed under CAD

Period 1: From 7/2005 (Earliest) To 12/2009 Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 20.0% DFA Canada Five-Year Global Fixed Income Fund Class F 40.0% DFA Canada International Core Equity Fund Class F 20.0% DFA Canada US Core Equity Fund Class F 20.0%

Period 2: From 1/2010 To 12/2015 Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 20.0% DFA Canada Five-Year Global Fixed Income Fund Class F 27.00% DFA Canada Global Investment Grade Fixed Income Fund – Class F 13.00% DFA Canada International Core Equity Fund Class F 20.0% DFA Canada US Core Equity Fund Class F 20.0%

Period 3: From 1/2016 To 12/2022 (Latest) Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 20.0% DFA Canada Five-Year Global Fixed Income Fund Class F 13.3400% DFA Canada Global Investment Grade Fixed Income Fund – Class F 13.3300% DFA Canada International Core Equity Fund Class F 20.0% DFA Canada US Core Equity Fund Class F 20.0% DFA Canada Global Targeted Credit Fund Class F 13.3300%

50EQ/50FI Constructed under CAD

Period 1: From 7/2005 To 12/2009 Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 16.6700% DFA Canada Five-Year Global Fixed Income Fund Class F 50.0% DFA Canada International Core Equity Fund Class F 16.6600% DFA Canada US Core Equity Fund Class F 16.6700%

Period 2: From 1/2010 To 12/2015 Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 16.6700% DFA Canada Five-Year Global Fixed Income Fund Class F 33.500% DFA Canada Global Investment Grade Fixed Income Fund – Class F 16.500% DFA Canada International Core Equity Fund Class F 16.6600% DFA Canada US Core Equity Fund Class F 16.6700%

Period 3: From 1/2016 To 12/2022 (Latest) Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 16.6700% DFA Canada Five-Year Global Fixed Income Fund Class F 16.6700% DFA Canada Global Investment Grade Fixed Income Fund – Class F 16.6600% DFA Canada International Core Equity Fund Class F 16.6600% DFA Canada US Core Equity Fund Class F 16.6700% DFA Canada Global Targeted Credit Fund Class F 16.6700%

30EQ/70FI Constructed under CAD

Period 1: From 7/2005 (Earliest) To 12/2009 Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 10.0% DFA Canada Five-Year Global Fixed Income Fund Class F 70.0% DFA Canada International Core Equity Fund Class F 10.0% DFA Canada US Core Equity Fund Class F 10.0%

Period 2: From 1/2010 To 12/2015 Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 10.0% DFA Canada Five-Year Global Fixed Income Fund Class F 47.00% DFA Canada Global Investment Grade Fixed Income Fund – Class F 23.00% DFA Canada International Core Equity Fund Class F 10.0% DFA Canada US Core Equity Fund Class F 10.0%

Period 3: From 1/2016 To 12/2022 (Latest) Rebalance: Per 3 Months DFA Canada Canadian Core Equity Fund Class F 10.0% DFA Canada Five-Year Global Fixed Income Fund Class F 23.3400% DFA Canada Global Investment Grade Fixed Income Fund – Class F 23.3300% DFA Canada International Core Equity Fund Class F 10.0% DFA Canada US Core Equity Fund Class F 10.0% DFA Canada Global Targeted Credit Fund Class F 23.3300%

Notre approche

Connectez-vous

NOUS JOINDRE

3535 boul. St-Charles

Suite 703

Kirkland (Québec) H9H 5B9